有鑒於當前兩岸局勢變化,跨國企業多已著手規畫調整集團在中國大陸的投資架構。為降低架構重組產生稅務影響,一般多應用「59號文」(財稅[2009]59號《關於企業重組業務企業所得稅處理若干問題的通知》)的特殊性重組,來達到遞延納稅的效果。但由於近幾年中國大陸稅收短缺,投資架構重組涉稅影響大,因此,常成為稅務機關關注對象。

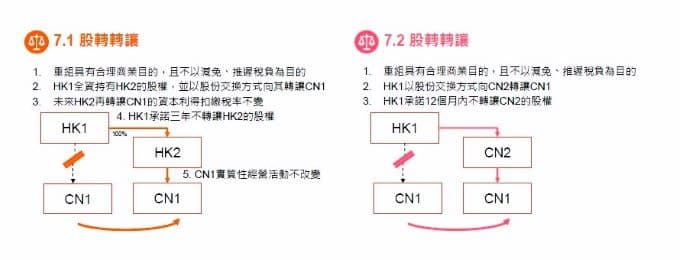

資誠兩岸商務與稅務服務會計師徐丞毅說,59號文規範中國大陸的企業重組,包括企業法律形式改變、債務重組、股權收購、資產收購、合併、分立等交易的稅務處理。針對跨境的股權收購交易,如果符合下圖7.1與7.2股權轉讓的特定條件,則可適用特殊性稅務處理,收購企業與被收購企業,均按原計稅基礎衡量,重組當下並不會產生稅負。惟需要注意該效果只將稅負遞延,未來再次轉讓時將實現遞延的稅負。

徐丞毅進一步表示,除第一項合理商業目的,59號文規範的集團內特殊性稅務處理條件都注重形式要件,因此,實操上可分階段或搭配搭配「7號公告」(依國家稅務總局公告[2015]7 號公告《非居民企業間接轉讓財產企業所得稅若干問題的公告》)來完成集團架構調整的目的。

徐丞毅提醒,隨著各國公司法修改以及反避稅的趨勢,59號文跨境股權交易也產生一些疑問。譬如前例中境外非居民企業本在英屬維京群島,跨境遷址到香港是否可以適用特殊性稅務處理。由於中國大陸的法律體系中並無跨境遷冊的規定,因此對於境外股東遷冊是否視為轉讓中國大陸公司股權沒有明確的指引。

以目前資誠的經驗,中國大陸基層稅務機關會關注遷址前後該公司法律身分的存續性、遷冊的商業及經營連續性、是否有合理商業目的、遷出國與遷入國的法律意見、租稅協定的適用、遷出國當地的稅務處理等面向。

有些企業也曾提出境外子公司減資退回中國大陸孫公司的長期股權投資,能否適用特殊性稅務處理的問題。徐丞毅強調,59號文規範的特殊性稅務處理須滿足特定形式要件,因此無法適用特殊性稅務處理,應按孫公司股權的公允價值扣除當初原始投資成本的資本利得扣繳10%資本利得稅。

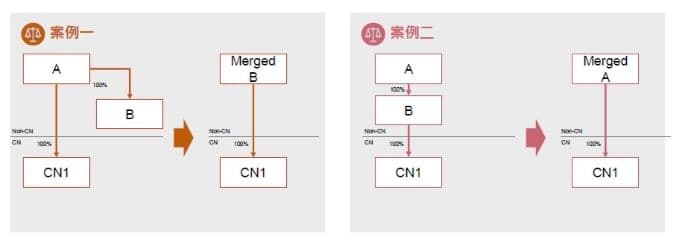

另外,有些跨國集團在簡化中間層控股公司時也可能涉及資本利得稅負。徐丞毅補充以下兩個案例說明:案例一有機會適用特殊性稅務處理,但案例二則會被當做一般性稅務處理納稅。

徐丞毅強調,集團投資架構調整涉及重組計畫安排與準備、重組日確定、跨年度會計處理,工商變更流程、資金流、涉稅影響、潛在的人員或業務移轉等,上市櫃公司還需要考量公告重大訊息對投資人的觀感。由於涉及的層面廣泛,公司應以更嚴謹的態度看待這個變動,畢竟架構稍有差異,涉稅影響大不同。